FMCG-ритейл 2021: бум дискаунтеров

Прошлый год стал переломным для FMCG-ритейла как с точки зрения потребительских предпочтений, так и с точки зрения торговых форматов. Влияние пандемии коронавируса ускорило цифровизацию FMCG-ритейла, развитие онлайн-канала, и способствовало переходу от экстенсивной модели роста к интенсивной. В значительной мере поменялись тенденции потребительского поведении, что отразилось и на структуре торговых форматов.

Лейтмотивом стал переход на удаленный режим работы, изначально введенный как временная мера, в итоге ставший основным фактором роста для российского сегмента e-grocery, до этого развивавшегося весьма умеренными темпами. Негативные последствия пандемии привели к ухудшению макроэкономических показателей, в том числе безработице и снижению доходов, что привело к росту жестких дискаунтеров.

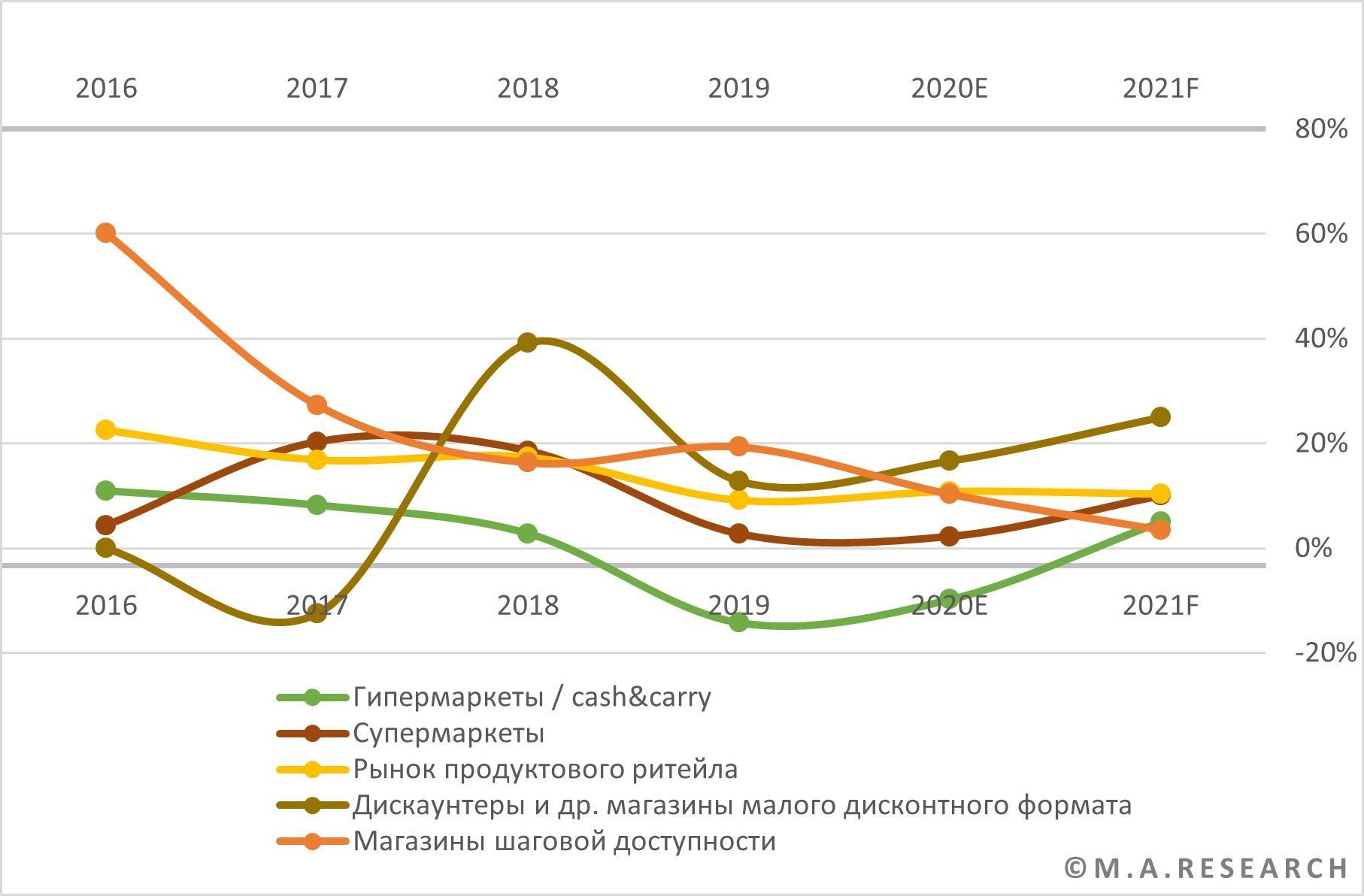

По данным исследовательского агентства M.A.Research, в 2019-2020 гг. продолжила расти доля продовольственных дискаунтеров и магазинов шаговой доступности на фоне снижения доли крупноформатных магазинов. В 2020 г. заметно выросла динамика финансовых и операционных показателей формата «жесткий дискаунтер». Неплохо себя чувствуют специализированные и фирменные магазины малого формата, магазины товаров для здорового питания, органических продуктов и похожих форматов, ориентированных на покупателей, стремящихся поддерживать здоровый образ жизни. Наиболее быстрорастущим стал сегмент e-grocery, где сейчас отмечается наиболее высокий уровень конкуренции за счет присутствия крупных игроков, включая федеральные сети, маркетплейсы и сервисы доставки.

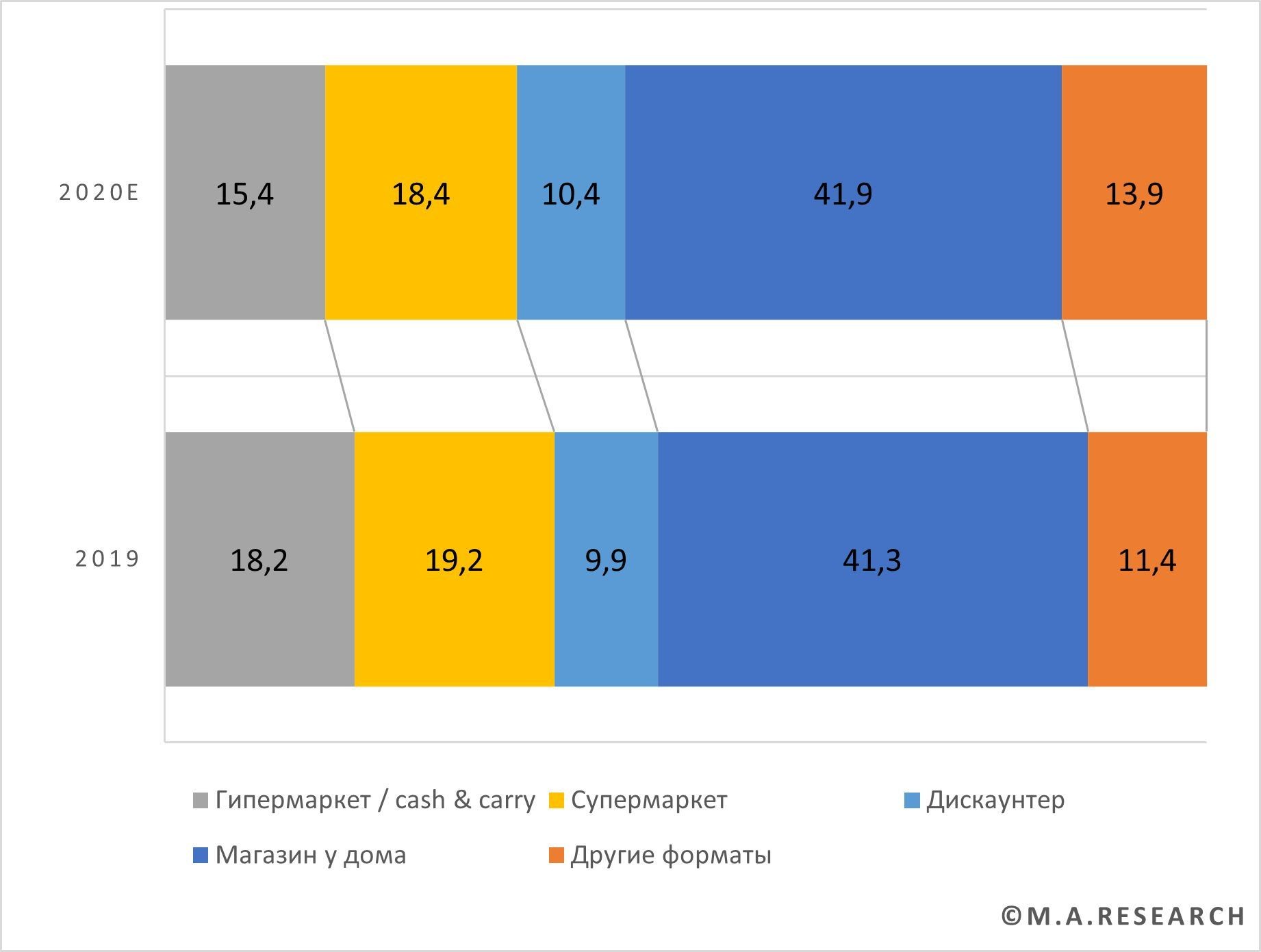

Ключевым оффлайн-форматом FMCG-ритейла по-прежнему остается формат «магазин у дома», формирующий около 42% рынка в денежном выражении. Магазины шаговой доступности развивают как крупнейшие сети («Магнит», «Пятерочка», «Дикси», «Мария-Ра» и др.), так и небольшие региональные ритейлеры.

Структура оборота сетевого FMCG-ритейла по торговым форматам, %, 2019-2020 гг., данные компаний, оценка M.A. Research.

Дискаунтеры

Среди дискаунтеров надо отметить «Верный», «Монетка», «Холди», «Светофор», «Да!», «Хороший», «Хлеб-Соль», «ПУД», «Победа», «Семишагофф», «Авоська», «Аникс», «Доброцен» и другие сети.

К формату «дискаунтер» относятся собственно дискаунтеры, включая «жесткие» дискаунтеры, экономичные супермаркеты, универсамы эконом-класса, магазины шаговой доступности эконом-класса и другие подобные дисконтные форматы.

По данным M.A.Research, доля дискаунтеров в 2019 г. выросла до 9,9%. В течение 2019-2020 гг. число дискаунтеров росло за счет региональной экспансии ритейлеров, при этом опережающими темпами увеличивалось количество жестких дискаунтеров, спрос на которые повышается за счет увеличения численности бедного населения в России.

По данным M.A.Research, в апреле-мае 2020 г. работало 5,4 тыс. продовольственных дискаунтеров, в том числе 2,3 тыс. жестких дискаунтеров. По количеству магазинов наиболее крупными игроками сегмента жестких дискаунтеров являются сети «Светофор», «Хлеб-Соль», «Доброцен», «Холди» и «Победа» (ООО «ТК «Лето»), данные приведены по состоянию на апрель-май 2020 года.

Для сегмента FMCG-дискаунтеров характерна консолидация крупных игроков («Светофор», «Монетка», «Верный», «Хлеб-Соль»). Банкротство ООО ТД «Интерторг» и закрытие сети «Народная 7Я», финансовые проблемы ООО «НСК Холди», управляющего одноименной сетью, стали негативным фактором для агрегированных показателей формата в 2019 г., замедлились темпы прироста выручки и доли формата в совокупном обороте сетевого продовольственного ритейла.

Пандемия коронавируса, начавшаяся весной 2020 г., стала дополнительным стимулом для развития жестких дискаунтеров, поскольку доходы покупателей резко упали (по данным Росстата, во втором квартале 2020 г. реальные располагаемые доходы снизились на 8% в годовом выражении, в первом полугодии 2020 г. – на 3,7%).

По данным исследования M.A.Research «Российский FMCG-ритейл в 2019-2020 гг. и прогноз на 2021-2024 гг.», по итогам 2020 г. доля дискаунтеров выросла до 10,4% за счет прироста LFL-выручки магазинов, открытых в 2017-2019 годах, активной экспансии сетей, увеличения трафика и среднего чека, обусловленных пандемией коронавируса.

Супермаркеты

Среди основных супермаркетов надо отметить «Перекресток», «Магнит Семейный», «Азбука Вкуса», «Виктория», «Лента», «Спар», «Атак», «Ашан Супермаркет», «Билла», «Метрополис», «Кировский», «Гулливер» и др.

В 2019 г. доля формата сократилась до 19,2%, что обусловлено снижением трафика вследствие перехода покупателей в дисконтные форматы, закрытием средних и небольших сетей в разных регионах РФ, замедлением или снижением темпов прироста выручки у ряда крупных сетей супермаркетов («Атак», «Кировский», «Билла», «Призма» и др.). При этом федеральные и крупные региональные сети супермаркетов («Перекресток», «Магнит Семейный», «Лента» и др.) увеличили динамику прироста выручки.

По итогам 2020 г. доля супермаркетов продолжила снижаться, составив 18,4% в совокупном обороте сетевого продовольственного ритейла, что обусловлено более низкими темпами роста финансовых и операционных показателей супермаркетов по сравнению с другими торговыми форматами FMCG-ритейла.

Гипермаркеты и магазины cash&carry

К гипермаркетам и магазинам cash&carry сегодня относятся: «Ашан», «Лента», «О’Кей», «Карусель», «Глобус», «МЕТРО», InterSpar, «Мегамарт», «Маяк», «Линия», «Европа», «Самбери», «Зельгрос», «Агат» и другие сети.

Крупноформатная розница долгое время оставалась одним из ключевых форматов российского FMCG-ритейла, но, начиная с 2017 г., ее доля начала ежегодно снижаться. По данным M.A.Research, доля гипермаркетов и магазинов cash&carry, оптово-розничных магазинов, магазинов-складов по итогам 2019 г. снизилась до 18,2% (с 22,8% в 2018-м). Основными причинами стали сокращение числа крупноформатных магазинов, ухудшение показателей федеральных и международных сетей гипермаркетов («О’Кей», «Ашан», «МЕТРО», «Карусель»), сокращение трафика и среднего чека в больших магазинах, ростом доли компактных гипермаркетов.

По итогам 2020 г. доля гипермаркетов и cash&carry снизилась до 15,4%, что вызвано продолжившимся сокращением числа торговых точек и трафика вследствие перехода покупателей в другие форматы, в том числе магазины шаговой доступности и онлайн-торговлю.

Магазины шаговой доступности

В числе магазинов шаговой доступности: «Пятерочка», «Магнит», «Дикси», «Мария Ра», «Магнолия», «Фасоль», «Славный», «Гулливер», «Горожанка», «Ярче!», «Гроздь», «Радеж», «Реалъ» и др.

Магазины шаговой доступности в течение нескольких лет стали ключевым форматом на российском рынке FMCG-ритейла, его развивают федеральные и региональные FMCG-операторы, в том числе лидеры рынка. Ключевые игроки формата – «Магнит» и «Пятерочка», формирующие около 60% совокупного оборота магазинов шаговой доступности в 2019 году. Доля формата в обороте сетевой продовольственной розницы в 2019 г. выросла до 41,3%, увеличившись на 2,2 процентного пункта по сравнению с 2018 годом. По предварительной оценке, в 2020 г. доля магазинов шаговой доступности продолжила расти, составив 41,9% по итогам года.

Основным конкурентом формата «у дома» являются традиционные продуктовые магазины и дискаунтеры. По мнению аналитиков M.A. Research, магазины шаговой доступности в среднесрочной перспективе сохранят стабильно высокую рыночную долю за счет присутствия в данном сегменте крупнейших ритейлеров наряду с доступностью формата для небольших компаний. Однако динамика финансовых показателей магазинов шаговой доступности будет замедляться из-за растущей конкуренции с e-grocery, включая сервисы экспресс-доставки и маркетплейсы.

Альтернативные торговые форматы

Начиная с 2013 г., аналитики M.A.Research отмечают рост доли других торговых форматов. В первую очередь к ним относятся магазины специализированных сетей, предлагающие не только одну-две товарных категории, но и расширенный ассортимент продовольственных товаров, включая фирменные магазины производителей. Также к данной категории относятся магазины, включающие в себя кафе и бистро; магазины быстрого питания; кулинарии; эко-супермаркеты и магазины экологических продуктов, продуктов для здорового образа жизни («ВкусВилл», «Зеленая улица», «Шпинат», «М2 Органик Клуб», «Углече Поле», «Фермер-центр» и др.), фермерских продуктов (LavkaLavka, «Балаковский фермер», «С.Успенское» и др.); гастрономические бутики; магазины «одной цены», где доля сегмента food достигает 30-35% (Fix Price, «Все по 29» и др.); магазины смешанных форматов, включающих самообслуживание и прилавочную торговлю и другие подобные форматы; минимаркеты и различные магазины малого формата, а также магазины, аналогичных зарубежной сети 7-Eleven, основной категорией которой являются товары импульсного спроса.

По данным M.A.Research, в апреле-мае 2020 г. работало более 59,3 тыс. магазинов других форматов, в том числе 53,6 тыс. магазинов специализированных и фирменных сетей. На долю магазинов «других форматов» в 2019 г. пришлось 11,4% сетевого FMCG-ритейла, а по итогам 2020 г. показатель вырос до 13,9%.

Растущая популярность специализированных и фирменных сетей связана с потребительским спросом на фирменную или фермерскую продукцию, которую обычно предлагают такие магазины. В FMCG-сетях с универсальным ассортиментом достаточно сильно ограничен ассортимент, особенно это касается фермерской продукции, кроме того, не весь ассортимент продукции от одного производителя сеть может поставить на полку, поэтому в фирменном магазине ассортимент больше. Покупатели не находят в FMCG-сетях с универсальным ассортиментом любимых брендов или их ассортимент недостаточен, в итоге растет размер лояльной аудитории специализированных и фирменных сетей.

Количество специализированных и фирменных продовольственных сетей, предлагающих товары определенного производителя или одной-двух товарных категорий, ежегодно растет. Ритейлеры с универсальным ассортиментом FMCG-товаров все чаще конкурируют именно со специализированными сетями. По оценке M.A.Research, на долю специализированных и фирменных сетей в 2019 г. приходилось 7,7-8,0% сетевой продовольственной розницы, а по итогам 2020 г. их доля вырастет до 9,2-9,5%.

К категории «другие форматы» относятся онлайн-магазины FMCG-сетей и независимые онлайн-магазины, или сегмент e-grocery. В условиях карантина онлайн-канал вышел на первый план, а выручка онлайн-гипермаркетов, маркетплейсов и служб доставки выросла по итогам года в несколько раз. За несколько месяцев сформировалась новая покупательская модель, ориентированная на активное пользование онлайн-каналами продаж. Российский рынок e-grocery сейчас развивается за счет онлайн-гипермаркетов FMCG-сетей, которые самостоятельно или в партнерстве с другими компаниями открывают интернет-магазины; независимых онлайн-гипермаркетов («Утконос») и маркетплейсов (Ozon, Wildberries, «Беру!», Goods, TMall и др.); служб доставки товаров из офлайн-магазинов (iGooods, «Яндекс. Лавка», «Самокат», «Ленточка», «Пятерочка. Доставка» и др.). По предварительной оценке M.A.Research, доля e-grocery в обороте FMCG-ритейла составила 1,2% в 2020 году, увеличившись на 0,8 п.п. по сравнению с 2019 годом.

Онлайн-формат можно без преувеличения назвать самым быстрорастущим в 2020 г., аналитики M.A.Research предполагают, что в 2021-2024 гг. данный тренд сохранится, поскольку подавляющее большинство ритейлеров, включая крупные федеральные сети, сделали развитие собственной онлайн-розницы приоритетным на ближайшие годы.

Темпы прироста оборота (руб.) основных торговых форматов, %, 2016-2020 гг. и оценка 2021 года, МЭР, Росстат, данные компаний, оценка M.A. Research.

В 2021 г. продолжится активная экспансия магазинов дисконтных форматов, причем на первый план выйдут жесткие дискаунтеры, количество и темпы прироста выручки которых будет увеличиваться опережающими темпами. Аналитики M.A.Research связывают это со снижением доходов россиян на фоне увеличения обязательных платежей, включая выплаты по ипотечным и потребительским кредитам.

В среднесрочной перспективе аналитики M.A. Research ожидают дальнейшего роста доли сегмента e-grocery и усиления конкуренции в онлайн-сегменте; замедления темпов роста магазинов шаговой доступности и роста доли других форматов, как в количественном, так и в денежном выражении.

Взрывной рост онлайн-торговли позволяет рассчитывать на значительное увеличение доли «других форматов» в обороте сетевого FMCG-ритейла. По оценке M.A.Research, к 2024 г. доля «других форматов» превысит 18-19%, а доля онлайн-торговли продовольственными товарами вырастет до 4-5%. Основной рост обеспечит онлайн-торговля, а также сети по продаже органических продуктов и товаров для здорового питания, сети магазинов фиксированных цен, специализированные и фирменные сети.

В 2021-2024 гг. число открытий новых сетевых магазинов будет сокращаться, что обусловлено изменением стратегии крупных сетей, замедливших экспансию уже в 2018-2019 гг. Негативным фактором стали и высокие ставки аренды, сыгравшие ключевую роль в закрытии многих торговых точек во время и после режима самоизоляции. Отсутствие гибкого подхода со стороны владельцев торговой недвижимости может привести к падению операционных и финансовых показателей торговых центров и росту конкуренции в стрит-ритейле. С точки зрения географии экспансия FMCG-сетей продолжится в Сибирском, Уральском и Северо-Кавказском округе. Кроме того, продолжится освоение федеральными сетями Дальневосточного федерального округа.

Исследовательское агентство M.A. Research-

+7 (926) 206-35-62

www.ma-research.ru

Технологии для бизнеса. Микаэль Алиев, основатель компании «Профи Био» ...

Приобрел журнал «ЧТИВО» (№ 9, 2025). Выпуск полностью посвящён кулинарии и ресторанам. В статье о том, как Микоян поднимал пищевую...

Коллеги цифровизаторы-интеграторы, айтишники и все умеющие отличать штрих-коды от...

Уважаемые коллеги здравствуйте. скажите пожалуйста кто уже подал заявку на участие в пилотном...

ну или креазот и деготь вам на стол для вашей печени. Фото снято в ноябре 2025...

Здравствуйте. Остаётся щетина после обесволашивания. Пробовали увеличение циклов, замену бил,...

Здравствуйте, уважаемые! Посоветуйте, пожалуйста. Предлагают по 80000 рублей две термокамеры...

Добрый вечер всем. Когда то писал письмо в ВНИИМП по данным книгам, которые они издавали, на...

Спасибо за очень интересный обзор!